旧NISA口座の出口戦略を徹底シミュレーション

2025年も終わりに近づいてきました。私が本格的に高配当投資を始めたのは約5年前。その間、旧NISA枠を活用しながら投資を続けてきました。

高配当投資は「基本的に売らず、長期保有する」のが王道です。原則として売却を検討する場面は少ないのですが、旧NISAだけは例外です。

数年前に割安で購入し、現在では配当利回りが5%超えになっている旧NISAの銘柄。しかし、非課税期間の終了(5年)とともに課税口座へ自動移行されるため、配当金には約20%の税金が発生します。これは明確に「手取り配当の減少」を意味します。

同じ悩みを抱えている方も多いと思います。そこで今回は、私が実際に行った旧NISAの出口戦略を例に、最適な判断基準を解説します。

結論:基本方針は「売却 → 新NISAで買い直し」

心理的ハードルの正体:「簿価利回り」の罠

「株価が上がったから、今売って買い直すと取得単価が上がり、利回りが下がって見える…嫌だな」

こう考える人は多いでしょう。

高配当投資は、割安なタイミングで仕込むことが多いため、取得単価が低い=簿価利回りが高い状態がよく起こります。特に暴落時に大量に買えた人ほど、数字が良く見えます。

しかし、改めて思い出してほしいのは「高配当投資の目的」です。

保有し続ける理由は、株価ではなく“配当”にあるはずです。

簿価利回りは「自己満足の指標」に過ぎません。

重要なのは、

✔「いま保有している資産がいくら配当を生むか」

✔「手取りがどれだけ増えるか」

だけです。

その観点で考えると、新NISAの非課税メリットは非常に大きい。取得単価が上がって株数が減っても、非課税メリットで帳消しどころかプラスになるケースが多くあります。

以下では、私の実例をもとに比較してみます。

実例:旧NISA売却 → 新NISA買い直し vs 特定口座へ自動移行

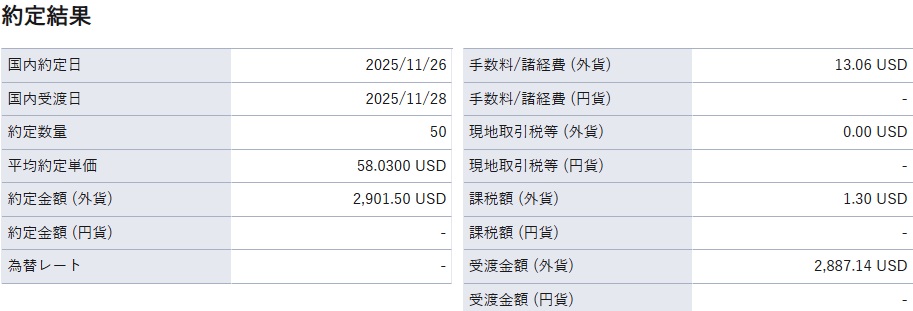

↓が売却した旧NISAの一部。これを使用してシュミレーションしてみよう。

売却対象:アルトリアグループ(MO)

売却日:2025/11/25

数量:50株

取得単価:58.03ドル

受渡金額:2,887.14ドル

- 新NISAで買い直す。数量は売却で得た2,887.14ドルで買える分 (NISA運用)

- 売らずに自動移行の特定口座で運用し続ける。(特定口座運用)

まずNISAで買い直す場合・売却で得た2,887.14ドルで買える数量は2025年12月7日現在、成行で45となる。この数量で比較していく。

📌 前提条件(2025年時点)

- 1株あたり年間配当:4.24ドル(予想ベース・直近実績ベース)

- 米国源泉税:10%(全口座共通)

- 日本の税金:20.315%(特定口座のみ)

- NISA は日本の課税が 完全非課税(米国10%はかかる)

■ 各口座の「1株あたり手取り配当金」

🔸 NISA(米国10%のみ)4.24 × 0.90 = 3.816ドル/株

🔸 特定口座(米国10% → 日本20.315%)= 3.041ドル/株

- 米国源泉後

4.24 × 0.90 = 3.816ドル - その 3.816ドルに 日本20.315% が課税

(外国税額控除などはここでは考慮しない標準形)

3.816 ×(1 − 0.20315)

= 3.816 × 0.79685

= 3.041ドル/株

📊 結果:年間手取り配当の比較

| 口座種別 | 保有株数 | 手取り/株 | 年間手取り | 実質配当利回り |

|---|---|---|---|---|

| 特定口座 | 50株 | 3.041ドル | 152.05ドル | 約5.24% |

| NISA枠 | 45株 | 3.816ドル | 171.72ドル | 約6.58% |

→ 新NISAのほうが年間+19.67ドル(約3,000円)多い

株数は5株減るのに、手取りは増えています。

1年で3,000円と見ると小さく感じますが、長期保有+増配の効果を考えると、その差は確実に大きくなります。

例外:旧NISAで「売らずに保有」したほうがいいケース

① 新NISAの枠がすでに埋まっている場合

枠がない場合は当然、新NISAで買い直すことができません。

その場合は特定口座への移行しか選択肢がありません。

② 含み損が大きく、損益通算の価値が高い場合

旧NISAは損益通算できないため、含み損が大きい銘柄は特定口座へ移行したほうがメリットがあります。

ただし、

・含み損が大きい=業績悪化リスク

・今後の減配の可能性

もあるため、早めの損切りを検討する選択肢もあります。

まとめ:将来の価値を考える

「昔安く買ったから、売って買い直すと利回りが下がる気がする」

これは多くの人が抱く直感ですが、

実際には簿価利回りという“見かけの数字”が変わるだけです。

重要なのは、

📌 これから受け取る手取り配当が最大化するかどうか

それだけです。

私自身、計算するまでは「損をしそうな気がする」と思い込んでいました。

投資は“感情との戦い”と言われますが、知らないうちに自分もその罠にはまっていたのだと実感しました。